En la era de la digitalización, los gigantes tecnológicos como Facebook, Apple, Amazon, Microsoft y Alphabet, la sociedad matriz de Google, se han convertido en colosos sin rival en todo el mundo. Este grupo, que en conjunto se denomina GAFAM en el mundo hispanohablante (FAAMG en inglés), ha catapultado el crecimiento de la economía digital. id:63362

La composición y concentración del índice S&P 500 ha suscitado acalorados debates en los, ya que la concentración de acciones del índice se encuentra en su nivel más alto en 30 años. Esta concentración extrema se explica por el predominio de los líderes tecnológicos y de internet.

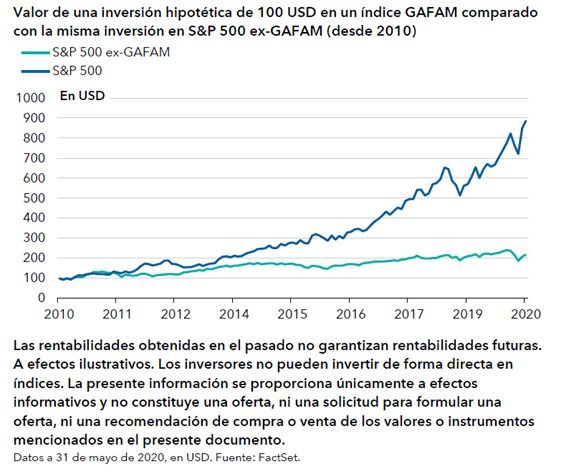

Este predominio se refleja en los rendimientos de las inversiones. Si los inversores destinaran los mismos fondos a un hipotético índice GAFAM que a un índice S&P 500 que excluyera a las GAFAM (S&P 500 ex-GAFAM, en el gráfico) hace una década, el valor de inversión en el primero se habría multiplicado por nueve con respecto a la inversión inicial, mientras que en el segundo solo se habría duplicado en el mismo plazo. Esto pone de relieve lo sólidos que han sido los resultados de los gigantes tecnológicos.

Valoración de las GAFAM

Los sólidos rendimientos de las inversiones de las acciones de los gigantes tecnológicos han provocado que los especialistas se pregunten si podría desencadenarse una nueva burbuja tecnológica como la que estalló entre finales de los 90 y principios de los 2000.

Sin embargo, lo que distingue el vertiginoso crecimiento de las GAFAM del de la «burbuja puntocom» es que se debe a sólidos fundamentales como el aumento de los ingresos, unos márgenes elevados, sus sólidos flujos de efectivo libre y la mejora de los beneficios. En conjunto, el crecimiento general de los beneficios de las cinco compañías se ha acompasado casi en su totalidad al de los precios de las acciones.

A pesar de ello, las valoraciones son un componente fundamental de los rendimientos. Cada una de estas cinco compañías engloba varios tipos de negocios que merecen un análisis en profundidad. En términos de las valoraciones de la relación precio-beneficios (PER) a 12 meses, el índice S&P 500 cotiza a 22x, mientras que las GAFAM cotizan a 27x (Facebook), 105x (Amazon), 26x (Apple), 33x (Microsoft) y 31x (Alphabet).4 Es decir, se negocian muy por encima del resto del mercado de renta variable estadounidense.

Puede parecer que los múltiplos de la PER global tienen un precio excesivo, pero esto supondría pasar por alto el potencial de crecimiento de los futuros flujos de efectivo, las oportunidades para reinvertir a tasas de rentabilidad atractivas y el potencial de monetización de los productos y servicios actuales, además de los nuevos. Todos estos factores podrían repercutir positivamente sobre los ingresos futuros. Tampoco hay que olvidar que sus balances dejan constancia de unos astronómicos niveles de efectivo, otra de las razones de las valoraciones elevadas. Por lo anterior, los altos múltiplos PER no deberían de ahuyentar a los inversores, dado que las GAFAM tienen un potencial de crecimiento que justifica esas cifras. La prima de valoración es menos significativa cuando se adopta una visión de futuro.

Riesgos

Los gigantes tecnológicos han crecido significativamente tanto en términos de escalabilidad como de predominio en el índice, pero eso no significa que no conlleven riesgos. En este sentido, la valoración es un enfoque fundamental, ya que aquellas superiores a la media pueden contraerse. Otro riesgo al que se enfrentan estas compañías es a la posibilidad de quedar constreñidas por el aumento de la legislación al respecto. Sin embargo, se podría argumentar que dicho riesgo ya se refleja en las valoraciones de compañías como Facebook y Alphabet, que ya se han enfrentado a exámenes similares en el pasado. Los cambios fiscales son otra posible fuente de riesgo. Por ejemplo, muchos países de Europa han aplicado un impuesto sobre los servicios digitales o están en vías de implantarlo. Es importante tener en cuenta estos riesgos al invertir en acciones de las GAFAM.

Grosso modo, la coyuntura económica puede considerarse otra fuente de riesgo potencial. La última década ha sido una era de bajo crecimiento, exiguos tipos de interés, niveles de deuda crónicos y presiones desinflacionarias en muchos mercados desarrollados a nivel mundial.

En este entorno, las compañías con capacidad para generar un crecimiento sostenible son atractivas. En consecuencia, el mercado ha traducido en altos rendimientos el crecimiento de las GAFAM.

En los últimos meses, otro factor ha revolucionado drásticamente la coyuntura económica: la pandemia mundial de COVID-19. Debido a las medidas de teletrabajo que se están implantando en todo el mundo, las personas, los negocios y las comunidades dependen de los servicios y las soluciones digitales a unos niveles sin precedentes. Como consecuencia de la naturaleza del virus y las respuestas de los Gobiernos, se ha acrecentado el predominio de los gigantes tecnológicos en los principales servicios digitales. Además, la pandemia ha puesto en primer plano algunos de los problemas que podrían afectar tanto a las compañías como a los precios de sus acciones.

- La escalabilidad es más importante que nunca. No se puede descartar que la liquidez y el acceso al capital vayan a convertirse en un problema. Esto es especialmente cierto en el caso de las compañías pequeñas, menos preparadas en el plano financiero para capear los graves efectos a corto plazo sobre los ingresos. Los trastornos causados por la COVID-19 también han puesto de relieve la importancia de la digitalización, que permite la interacción telemática con los clientes. Además, las compañías con escalabilidad y fortaleza financiera están en mejores condiciones para invertir en crecimiento, incluso en tiempos difíciles.

- Revaluación del apalancamiento en un mundo de tipos bajos A pesar del descenso en los tipos de interés que ha tenido lugar en muchos de los mercados desarrollados, los niveles de deuda han adquirido un sangrante protagonismo, sobre todo a medida que los impagos y las declaraciones de insolvencia aumentan sin parar. Las compañías que han recurrido a la ingeniería financiera en un intento por aumentar los ingresos han utilizado la deuda para financiar recompras de acciones, o las que han adquirido más deuda de la que pueden asumir, están perdiendo credibilidad. Los inversores cada vez conceden más importancia a los balances, la liquidez y la gestión de riesgos.

En su mayoría, los factores mencionados son muy positivos para los gigantes tecnológicos. No cabe duda de que la aceleración de la digitalización, así como los beneficios de los modelos de negocio escalables y con menor inversión en activos, han favorecido a las plataformas de internet. Las GAFAM también disponen de sólidos balances con excedentes de coeficientes de caja, que reinvierten continuamente para crear una distancia insalvable entre ellas y sus competidores. Por lo tanto, están bien posicionadas para vadear una economía mundial debilitada a corto y medio plazo. Además, desarrollan su actividad en ámbitos con grandes barreras de entrada, disfrutan de previsiones de crecimiento a largo plazo y de oportunidades para monetizar los servicios tanto actuales como nuevos, lo que respalda el precio de sus acciones y, por tanto, su valor bursátil. Por todo lo anterior, no es descabellado pensar que estos gigantes aún puedan dar otro estirón.

Sólidas previsiones de crecimiento

La misma teoría se aplica a las perspectivas empresariales a largo plazo de las GAFAM. Dado que no son un grupo homogéneo de compañías, cada una de ellas tiene características, puntos fuertes, riesgos e impulsores del crecimiento específicos.