Repunte de las cotizaciones entre los principales mercados de renta variable de EEUU (a cierre de sesión de mercados europeos) y de Europa, tras registrar ayer el S&P 500 su peor jornada desde mayo y el índice paneuropeo Stoxx 600 desde julio. id:76314

La tendencia de ayer se explicó principalmente porlos crecientes temores sobre el incremento de la inflación y su repercusión en los mercados de renta fija soberanos y en las decisiones de los bancos centrales.

En contraste, ha imperado el rojo entre los principales índices bursátiles de Asia-Pacífico, reflejando la tendencia a la baja de las bolsas europeas y estadounidenses de ayer, a excepción del Hang Seng hongkonés (+0,67%), que ha encadenado tres jornadas consecutivas al alza. Todo ello en un contexto marcado por los problemas de solvencia y liquidez de la promotora inmobiliaria china Evergrande Group (hoy +14,98%) que, a falta de confirmación oficial, podría tampoco hacer efectivo el ingreso a sus acreedores el cupón que debían recibir hoy de un bono denominado en dólares. No obstante, sí ha confirmado la venta de un 19,93% de las acciones del banco comercial Shengjing Bank a un conglomerado propiedad del Estado chino por 1.545 millones de dólares. Las ganancias obtenidas las destinará por contrato a pagar las deudas con dicho banco, lo que no mejora su situación de liquidez a corto plazo.

En este sentido, en el resto de la región asiática, el mayor retroceso se ha situado en el Nikkei 225 japonés (-2,12%), moderando así su movimiento al alza de septiembre a un 5,2%. A su vez, el Shanghai Composite chino ha caído un 1,83%, el ASX 200 australiano un 1,08% y el Sensex 30 indio un 0,43%.

De esta forma, los inversores han decidido incrementar su exposición a la renta variable en Europa y en EEUU tras el ajuste registrado ayer (buy on the dip, frase financiera que refleja la adquisición de un activo después de una caída elevada de su precio).

Asimismo, la evolución al alza de los mercados bursátiles se ha reforzado ante las caídas de hoy de los tipos de interés soberanos en el mercado secundario, cuyo repunte había provocado un ajuste en la valoración especialmente relevante en aquellos valores en los que se estima un mayor crecimiento a largo plazo.

No obstante, a pesar de la tendencia alcista, continúan los interrogantes sobre la evolución de la inflación en los próximos meses, a lo que se une la posibilidad de que el Gobierno de EEUU se quede sin fondos si no logra ampliar el techo de deuda federal. En este sentido, Janet Yellen, Secretaria del Tesoro de EEUU, ha reiterado que es posible que su departamento no pueda hacer frente a los pagos programados a partir del 18 de octubre si no se logra un acuerdo. Así, hoy tendrá lugar en el Senado de EEUU una votación para la aprobación de un proyecto de Ley de financiación provisional para evitar el cierre de la Administración federal, pero sin incluir una disposición para aumentar el límite de la deuda ante la negativa de varios miembros del Partido Demócrata.

Por su parte, en el plano macroeconómico, ha destacado que la inflación en España se situó en septiembre, según la lectura preliminar, un 4,0% anual (vs. 3,3% anual en agosto), su mayor nivel en los últimos 13 años. En términos mensuales el incremento IPC se aceleró a un 0,8%, 0,3 pp más que en agosto, en un contexto marcado por el incremento del precio de los productos energéticos y la persistencia de la escasez de componentes y del encarecimiento de los costes de transporte de mercancía.

En esta coyuntura, los avances entre los índices bursátiles de la Eurozona se han situado por debajo del umbral del 1%, a excepción del IBEX 35 español, que ha subido un 1,25%. Por su parte, el DAX 40 alemán se ha revalorizado un 0,83% y el CAC 40 francés un 0,77%. El Footsie 100 inglés ha subido un 1,14% en un contexto marcado por la estabilización de la cotización de la libra esterlina.

En España, el IBEX 35 ha repuntado un 1,25% tras registrar ayer sus mayores caídas desde abril. En concreto, ha cerrado en 8.879 puntos. Entre sus componentes, las revalorizaciones más elevadas se han concentrado en Acerinox (+4,67%), Banco Sabadell (+3,65%) y Aena (+3,08%). Asimismo, en terreno negativo, las mayores caídas se han situado en Telefónica (-8,58%), Solaria (-4,89%) e Inmobiliaria Colonial (-4,19%).

Por su parte, en la renta variable de EEUU, en un contexto marcado por la apreciación del dólar, el Nasdaq Composite limita su movimiento alcista a un 0,35%, mientras que el S&P 500 sube un 0,09%.

Renta fija

Incremento de la exposición de los inversores a los principales mercados de renta fija soberana tras los repuntes y positivación registrados en las últimas jornadas.

En este sentido, se ha apreciado una tendencia divergente entre las curvas de tipos de interés de la Eurozona y Reino Unido y EEUU. En concreto, en la zona monetaria europea las caídas de yield han sido más elevadas en la parte larga de la curva (aplanamiento de la pendiente), mientras que tanto en Reino Unido y en EEUU las variaciones a la baja han sido consistentes a lo largo de la curva (movimiento paralelo).

Todo ello en un contexto en que los inversores analizan los distintos factores que podrían influir en el mercado de deuda soberana tanto a corto como a medio plazo, con especial atención en las posibilidades de que las cámaras legislativas de EEUU no aumenten el techo de la deuda federal antes de que el Tesoro se quede sin fondos. Asimismo, el punto de mira continúa en las tensiones respecto a la oferta de los productos energéticos y su repercusión en la inflación y en la economía real.

Así, en la Eurozona, la TIR del bono italiano ha registrado una caída de 3,1 pb hasta el umbral de 0,822%, mientras que la yield del bono alemán (-0,214%) y francés (0,133%) a 10 años ha mostrado un movimiento a la baja similar de en torno a un 1,3 pb. Paralelamente, el rendimiento del bono español a 10 años ha retrocedido 0,4 pb a un 0,436% en un contexto marcado por la publicación de la inflación en septiembre (4,0% anual).

Fuera de la zona monetaria europea, la yield del Gilt de Reino Unido a 10 años ha caído 0,3 pb hasta un 0,990%.

En EEUU, la TIR del Treasury a 10 años registra un movimiento a la baja de 2,1 pb hasta un 1,517% a cierre de la sesión europea.

Materias primas y divisas (a cierre de sesión europea)

Continuación de la tendencia a la baja de los precios del petróleo registrada ayer. En este sentido, el petróleo Brent, tras superar ayer el umbral de 80 dólares por barril, cae hasta el nivel de 79 dólares por barril, mientras que el WTI se sitúa ligeramente por encima del umbral de 75 dólares por barril.

De esta forma, el foco de atención del mercado se mantiene en las consecuencias del elevado incremento del precio del gas natural (hoy -4,5%) en los últimos meses, lo que podría provocar un repunte de la demanda como producto sustitutivo del crudo más elevado del inicialmente estimado. Asimismo, el Gobierno de EEUU continúa su dialogo con la OPEP por los niveles actuales del precio de crudo y su reticencia a equiparar la demanda a la oferta de crudo de cara a la llegada del invierno.

Por otro lado, los inversores también analizan el aumento de los inventarios semanales del Instituto Americano del Petróleo (API, por sus siglas en inglés) de 4,13 millones de barriles tras 9 semanas consecutivas a la baja. Paralelamente, la Administración de Información de Energía de EEUU (AIE) ha publicado que la última semana sus inventarios también aumentaron 4,57 millones de barriles tras 7 jornadas consecutivas contrayéndose. Todo ello en un contexto marcado por los daños en las instalaciones asociados al paso del huracán Ida hace varias semanas y la imposibilidad de varias refinerías de normalizar su actividad.

A cierre de la sesión europea, el petróleo Brent retrocede un 0,06% hasta 79,0 dólares por barril y el del WTI (de referencia en EEUU) un 0,15% a 75,1 dólares por barril.

Por su parte, se observa el tono mixto en la evolución de los principales metales preciosos, situándose el oro en torno a 1.737 dólares por onza. En contraste, la plata registra un retroceso más elevado de un 3,57% a 21,7 dólares por onza, mientras que el platino cae un 1,91% a 949 dólares por onza.

En el mercado de divisas, los inversores continúan incrementando su exposición al dólar a pesar de la incertidumbre sobre el techo de la deuda federal, apoyados en el movimiento en los últimos días de la TIR del Treasusy a 10 años por encima de un 1,50%. Por su parte, el Dollar Indexavanza un 0,35% hasta los 94,1 puntos.

Macro

Inflación en España

En septiembre, según la lectura preliminar del INE, la inflación en España se situó en un 4,0% anual, 0,7 pp por encima de su registro del mes anterior (3,3% anual en agosto), alcanzando su mayor nivel desde septiembre de 2008. En términos mensuales el IPC repuntó un 0,8%, tras crecer un 0,5% mensual en agosto.

Esta significativa evolución al alza se ha visto impulsada principalmente por el encarecimiento de la electricidad.

Por su parte, la inflación subyacente (eliminando alimentos no elaborados y energía) aumentó hasta un 1,0% anual (+0,3 pp respecto al mes anterior), situándose 3 pp por debajo de la tasa del IPC general. Esta es la diferencia más elevada entre los dos indicadores desde que comenzó a elaborarse la serie en agosto de 1986.

Índice de precios de importaciones y exportaciones en Alemania

En agosto, el Índice de Precios de Importaciones en Alemania (IPIA) se incrementó un 16,5% interanual, 1,5 pp más que el mes anterior. Así, alcanzó su mayor tasa interanual desde septiembre de 1981 (17,4%). Por su parte, el IPIA repuntó un 1,4% respecto a julio.

El precio de las importaciones de energía aumentó un 93,6% interanualmente, explicado por el efecto base respecto a agosto de 2020 y el aumento del precio del gas natural y el crudo de un 177,5% y un 63,6%, respectivamente. Excluyendo el crudo y el petróleo mineral, el Índice de Precios de Importaciones registró un avance de un 1,6% respecto al mes anterior y de un 13,8% interanual.

Por otro lado, el Índice Precios de Exportaciones repuntó un 7,2% interanual, su mayor subida desde septiembre de 1982 (7,3%), y un 0,7% frente al mes anterior. De esta forma, aceleró su crecimiento respecto a julio y junio (6,3% y 5%, respectivamente).

Índice de Precios al Productor en Italia

En agosto, los precios de producción industrial (IPP) en Italia se incrementaron un 0,5% respecto al mes anterior y un 11,6% frente a agosto de 2020.

Por sectores, los precios de producción para la construcción de edificios residenciales y no residenciales repuntaron un 0,4% respecto a julio, y un 5,3% interanualmente, al mismo tiempo que los de la construcción de carreteras y ferrocarriles aumentaron un 0,7% mensual y un 4,8% en términos interanuales.

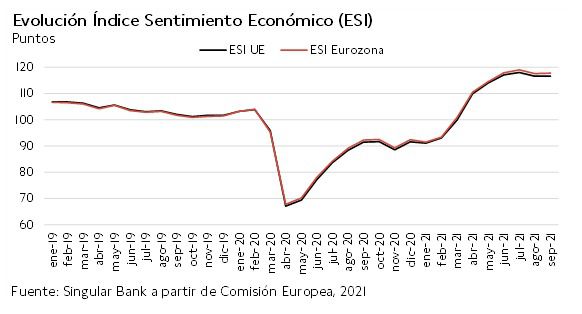

Índice de Sentimiento Económico de la UE y la Eurozona

En septiembre, el Indicador de Sentimiento Económico (ESI) de la Comisión Europea se mantuvo estable en la UE en 116,6 puntos, mientras que en la Eurozona aumentó ligeramente 0,2 puntos respecto al mes anterior a 117,5 puntos. Así, se mantuvo en niveles elevados tras alcanzar su máximo histórico en julio.

En la UE, el ligero repunte del ESI se explica principalmente por el aumento de la confianza en el sector de la construcción. No obstante, se observó una nueva pérdida de confianza en el sector servicios y en el comercio minorista, mientras que en el sector industrial se mantuvo estable. Entre las principales economías europeas, los mayores aumentos mensuales se registraron en España (+1,7 puntos), Alemania (+0,8) y Países Bajos (+0,6), mientras que se registraron retrocesos en Francia (-1,3) e Italia (-0,9).

A su vez, el Indicador de Expectativas de Empleo (EEI) avanzó 1 punto hasta 113,6 puntos en la UE y 0,8 puntos en el caso de la zona monetaria europea a 113,6 puntos, máximo en ambos casos desde verano de 2018.

Este repunte del Indicador de Expectativas de Empleo se apoya en la mejora de las perspectivas de empleo en la construcción y el sector servicios y, en menor medida, en la industria. Por su parte, se prevé una disminución del nivel de empleo en el comercio minorista durante los próximos tres meses. Cabe destacar que las expectativas de desempleo de los consumidores, que no se incluyen en el indicador EEI, aumentaron significativamente.

Paralelamente, las perspectivas de precios de venta crecieron más en la industria, el comercio minorista y los servicios, alcanzando nuevos máximos en los tres sectores, mientras que disminuyeron ligeramente en la construcción tras alcanzar su mayor registro el pasado mes de agosto. Finalmente, las expectativas de inflación de los consumidores también crecieron con fuerza.

Solicitudes de hipotecas en EEUU

Según la Asociación Bancaria de Hipotecas de EEUU (MBA), en la semana finalizada el 24 de septiembre las solicitudes de hipotecas retomaron nuevamente su tendencia a la baja tras los incrementos de las dos semanas anteriores, en una coyuntura en la que el reducido stock de viviendas continúa presionando al alza los precios.

En concreto, entre el 17 y el 24 de septiembre se redujeron un 1,1% semanal (vs. +4,9% la semana anterior) ante el descenso tanto del índice de compras (-1%) como del índice de refinanciación (-1%). Todo ello en un contexto en el que la tasa fija a 30 años se elevó a máximos desde principios de julio ante el repunte de los rendimientos de los bonos del Tesoro, alcanzando un 3,10% (vs. 3,03% anterior).

Empresarial

Solarpack (Hoy: +0,96%; YTD: -45,53%)

En relación con la solicitud de autorización de la OPA formulada por Veleta BidCo sobre Solarpack, presentada y publicada el 25 de junio, la CNMV ha hecho constar que el Consejo de Ministros ha resuelto, previo informe favorable de la Junta de Invesriones Exteriores, autorizar la inversión extranjera que representa la OPA de Veleta, cuyo inversor último es la empresa sueca EQT AB (cotiza en la bolsa de valores de Nasdaq de Estocolmo).

AstraZeneca (Hoy: +4,24%; YTD: +20,60%)

La farmaceutica británica ha anunciado la compra de Caleum Biosciences por 500 millones de $ a través de su filial Alexion.

La adquisición de Caleum Biosciences viene motivada por el tratamiento Cael-101, un anticuerpo monoclonal enfocado en la amiloidosis de cadenas ligeras (almidosis AL), una dolencia que actualmente padecen aproximadamente 20.000 personas en EEUU, Francia, Alemania, Italia, España y Reino Unido. El tratamiento CAEL-101 está siendo sometido a evaluación actualmente en el programa clínico de fase III Cardiac Amyloid Reaching for Extended Survival (CARES), en combinación con el tratamiento estándar en la amiloidosis AL.

Evergrande (Hoy: +14,98%; YTD: -79,40%)

La inmobiliaria china, que recientemente ha acaparado las noticias por su grave estado de endeudamiento, ha anunciado la venta del 19,93% de las acciones del banco comercial Shengjing Bank a un conglomerado propiedad del Estado chino, por 1.545 millones de $.

Como resultado de esta operación, la participación de Evergrande en Shengjing Bank disminuirá desde el 34,5% hasta el 14,57%, si bien esta operación viene con la condición de que las ganancias netas de la operación vayan a pagar deudas del banco. El conglomerado que ha adquirido el paquete accionarial es un grupo público formado por distintas instituciones, cuya llegada ayudará a estabilizar las operaciones del banco.

Por otra parte, Evergrande debe de hacer frente hoy a un pago de 47,5 millones de $ de intereses de bonos offshore, si bien no se ha pronunciado al respecto de este pago, con el precedente de que el pasado jueves ya venció el plazo para abonar otros 84 millones de $ de otro paquete de bonos cotizados.